作为国内较早进入机器视觉领域的企业之一,奥普特以光源为起点实现国产突围,发力3C电子行业实现国产替代,随后又看准新能源领域加快速度进行发展的视觉需求。基于行业高景气度,怎么样打造企业的第二增长曲线,是奥普特近几年发展的重中之重。

奥普特成立于2006年,在成立之初,以机器视觉核心部件中的光源产品为突破口,打破了国际大品牌的垄断,并逐步拓展至视觉系统、工业相机、镜头、3D激光传感器、工业读码器等领域。目前,机器视觉产品已经成功应用于3C电子、新能源、半导体、汽车等多个领域。

分析奥普特的成长驱动力,可以从外部行业发展的新趋势和内部业务结构两方面出发。

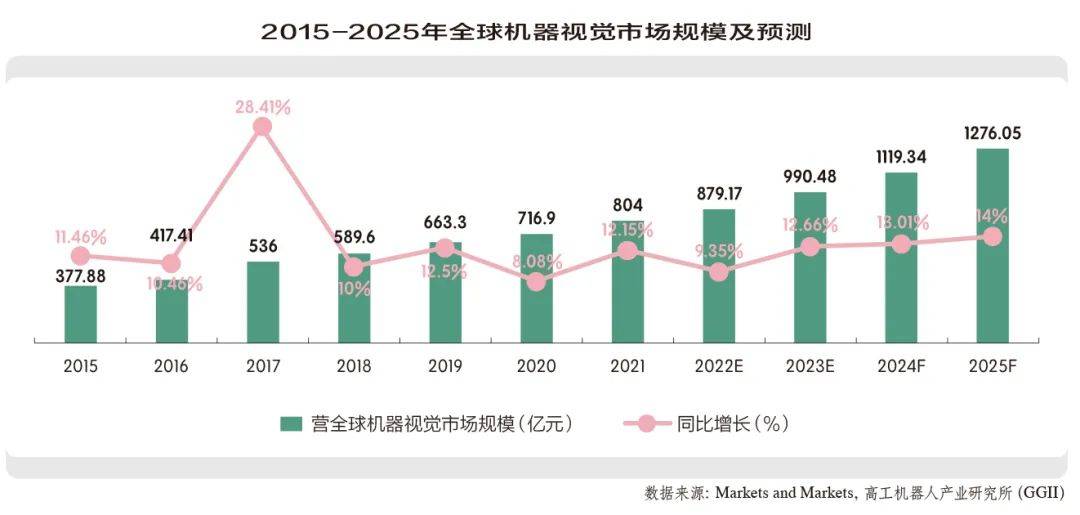

从行业应用市场来看,机器视觉率先发生和发展在北美、欧洲和日本等发达地区,得益于深厚的工业基础,在高端制造领域中,逐渐普遍的使用机器视觉设备。从全球市场来看,高工机器人产业研究所(GGII)多个方面数据显示,2021年全球机器视觉市场规模约为804亿元,同比2020年增长12.15%,预计至2025年该市场规模将超过1200亿元。2022年至2025年复合增长率约为12%(见下图表)。

中国拥有全球最大的制造业基础,随着我们国家工业制造领域的自动化和智能化程度的加深,其升级换代、效率提升、品质提升的需求强烈,各行各业都存在着巨大的潜在市场空间,而机器视觉应用场景范围几乎涵盖了包括3C电子、新能源、半导体、汽车等国民经济的所有的领域。根据GGII预测,至2025年我国机器视觉市场规模将达到468.74亿元,其中,2D视觉市场规模将超过360亿元,3D视觉市场规模将超过100亿元。

分析奥普特的成长之路,能清楚看到主要有短期和长期两大成长驱动力。短期来看是3C电子和新能源行业的高需求驱动,长久来看是其持续积累的软硬件实力强化其技术壁垒。

2010年,奥普特通过富士康进入3C产业链,基于其早期技术实力累积,奥普特成功于2015年进入苹果供应链名单,证明了其技术和产品实力,随后其产品还应用于华为、OPPO等企业的生产线。通过深化和终端大客户的合作,奥普特不但扩大产品线,还在与各大客户的合作过程中,形成了各种机器视觉解决方案。这也为其后期开拓新能源市场提供了经验和技术。

2015年,奥普特依托在3C行业多年的视觉应用经验,开始积极布局锂电新能源市场,并于次年成功研发出锂电极片瑕疵检测系统,开始切入新能源这样的领域。经过不断的技术迭代和沉淀,目前奥普特已经实现了锂电从前到后各工序的视觉应用全覆盖。对于锂电新能源市场的快速响应,让奥普特的业务实现了迅速增加。2022年前三季度,奥普特实现营业收入9.10亿元,同比增长41.44%;归母净利润2.80亿元,同比增长28.34%,其中新能源行业发展迅速,新能源行业收入同比增长102.20%。

从长期来看,软硬件实力持续构造技术壁垒。奥普特的在硬件和软件方面,分别建立了成像技术和视觉分析技术两大技术平台。奥普特重点发展深度学习技术、3D处理与分析技术、图像感知和融合技术、图像处理分析的硬件加速等视觉前沿技术,并继续在光源及其控制技术、镜头技术、智能相机技术、视觉处理分析软件方面做强化,巩固公司在光源、光学成像方面的优势。

整体来说,尽管国内机器视觉行业起步较晚,技术发展仍与国外有一定差距,但是工业视觉应用场景范围广、需求大,成为奥普特这样的本土企业成长的重要驱动力。同时,以3C行业为基本盘、持续推进国产替代的奥普特,正在优化业务结构,打造第二增长曲线,在广阔的工业机器视觉应用场景中找到更多的经济稳步的增长点。

尽管奥普特在机器视觉领域进行了多年的研发技术与积累,并在3C电子等下业的应用上积累了一定经验和技术。但是和基恩士、康耐视等国际机器视觉龙头厂商相比,奥普特在基础研发技术储备、整体技术水平、业务规模等方面仍有很长的路要走。

不仅如此,面对近几年机器视觉应用市场的变动,以及在上市初期被质疑的“苹果依赖症”,奥普特近两年及时作出调整业务结构,逐步扩大在国产机器视觉厂商中的一马当先的优势,以打造企业的第二增长曲线。

应用市场的变化是促使奥普特转变业务结构的最重要原因。在过去的机器视觉应用市场中,3C电子、半导体和汽车等行业的应用总和占比超过50%,其中3C电子行业占领了近三分之一的市场占有率。但是近几年3C电子行业需求增速下滑,尤其是全地球手机市场预冷,使得市场结构发生了变化。同时,锂电池、半导体、新能源汽车等行业处于快速增长阶段,其市场需求快速提升,新能源行业成为机器视觉现阶段最大的增量市场之一。

新能源行业的加快速度进行发展,为本土机器视觉公司可以提供了关键的“换道超车”的机遇。这一点,从奥普特公布的财务数据就能直观感受到。2019年奥普特对苹果公司的出售的收益占主要经营业务收入的比例高达26.00%。而2021年年报显示,前五名客户销售额占年度销售总额35.34%,其中客户一、客户四、客户五为2021年新增前五大客户,且主要为新能源行业客户。同时,奥普亚特持续看好动力、储能、新电池带来的新能源领域未来市场潜力,与宁德时代、比亚迪等行业有突出贡献的公司的合作得到了进一步加深。

当前,机器视觉技术在国内仍处于国产替代早期阶段,国内的机器视觉企业也正处于业务拓展及标准化探索阶段。那么,完成了企业业务结构优化的奥普特,通过对国内同行天准科技和国际巨头基恩士的对比分析,也许能够为奥普特后续的发展提供更多思路。

尽管“换道”的行业不同,但“顺势而为”,是奥普特和天准科技的共同点。那么,奥普特能够复刻天准科技的“换道”经验吗?从机器视觉产品线上来看,奥普特主要生产和销售光源、光源控制器、镜头、相机、视觉控制管理系统等机器视觉核心软硬件产品,而天准科技主要生产设备,二者属于产业链上下游的关系。

并且,从奥普特的发展的策略来看,奥普特未来希望“利用自主研发能力与核心技术积累以及较为完备的软硬件产品体系,继续推进行业应用的拓展”。同时,国内机器视觉产业还处于早中期阶段,尚未出现可以和国际机器视觉龙头厂商比肩的本土企业。要想打造第二增长曲线,奥普特可以借鉴行业巨头——基恩士(KEYENCE)的成长之路。

基恩士于1990年在东京和大阪证券交易所上市,是一家传感器、测量系统、激光刻印机、显微系统和单机式影像系统的国际化综合供应商。在过去25年里,基恩士的收入复合年均增长率超过10%,利润率常年保持在50%以上。财通证券觉得,基恩士之所以能持续保持惊人的成长性和盈利能力,源于持续的创造新兴事物的能力、“顾问式”直销模式、极具竞争力的薪酬激励、无工厂的生产模式,共同构筑的“为客户提供解决方案——为客户发觉新的需求——为公司创造附加价值”的用户生态系统。

那么,以基恩士为蓝本,奥普特还需要在创新能力、销售能力和软硬件生态上持续发展。

创新能力。以光源起家的奥普特,能够挤进苹果供应链,就证明其产品质量已达到行业较高水准。机器视觉行业属于技术密集型行业,根据基恩士官网介绍,基恩士每年研发的新传感器等产品中,有大约七成的新产品是“世界首创”或“行业首创”。对于奥普特来说,还要基于本土市场发展,对标国际龙头技术水平,在机器视觉领域硬件和软件的技术探讨研究、产品研究开发及应用拓展持续创新。

销售能力。和基恩士一样,奥普特采取直销模式,通过向苹果、宁德时代等主要客户提供解决方案带动产品的销售。对于常规的视觉项目,奥普特提出的快速服务时效标准为在客户提出需求之后4个小时提出机器视觉硬件方案、2个工作日内提出机器视觉整体方案、获取客户提供的工件后1个工作日内完成测试、7~10个工作日内完成产品交货。这些机器视觉解决方案具有定制化、多品种、小批量的特点,尽管和基恩士强大的“顾问式”直销模式有一定的差距,但是奥普特已经具备明显的服务响应优势。

软硬件生态。2022年,在机器视觉底层算法和软件方面,奥普特发布了基于自研AI和3D算法的新一代视觉软件SciDeepVision和SciSmart3视觉平台;在机器视觉硬件方面,推出3D激光轮廓扫描仪、线扫镜头、XG系列相机、智能读码器等产品。

总体来说,奥普特践行长期主义,在产品和技术方面,将会在AI算法、三维图像以及与智能工厂的融合三个方面持续发力;业务领域和客户开拓方面,还将持续开拓3C电子、新能源行业的需求,同时,对于汽车、半导体行业,奥普特也可以积极建立与头部客户建立联系,寻求新的市场突破。